در دنیای امروز ، کشورها برای تولید و مصرف نیاز به کالاهای یکدیگر دارند. هیچ کشوری بی نیاز از تولیدات دیگر کشورها نیست و رشد و توسعة آن بدون تأمین نیازمندی ها میسر نخواهد بود ، لذا برای ورود کالا از کشورهای دیگر دولت ها باید برنامه ریزی مناسبی را که هماهنگ با رشد و توسعة کشور خویش می باشد ، ارائه دهند. در این راستا سعی می شود که مواد و کالای وارده بتواند نیازهای اصلی و بنیادی کشور را مرتفع نموده و دانش و کارآیی تولید کنندگان را در بلند مدت افزایش دهد. به همین منظور اشخاص و مؤسسات ، بعضی از کالاها و مواد اولیه مورد نیاز خود را از طریق مکاتبه یا مراجعه مستقیم ، از کشورهای دیگر خریداری می نمایند. به این گونه اشخاص و مؤسسات را وارد کنندگان و کالای خریداری شده را واردات گویند.

خرید کالا از کشورهای دیگر دارای خطراتی بیشتر و پیچیده تر از خطرات خرید کالا از داخل کشور می باشد. چون سفارش خرید کالا از کشورهای دیگر معمولاً بدون مذاکرات حضوری و به صورت مکاتبه انجام می گیرد ، لذا عوامل مختلفی در جهت به خطر افتادن کالای خریداری شده از مرحله تولید ، بارگیری ، حمل ، تخلیه ، ترخیص تا تحویل بر سر راه آن وجود دارد.

خطرات خریدهای خارجی به این علت اهمیت بیشتری پیدا می کند که خریدار در موقعیتی نیست تا بتواند وضعیت و اعتبار فروشنده در کشور دیگر را به آسانی فروشندگان داخلی مورد ارزیابی و شناسایی قرارداده و در صورت عدم اجرای تعهدات توسط فروشنده در کشور دیگر ، اقدامات قانونی را به عمل آورد. زیرا اقدامات علیه وی ، فوق العاده دشوار و پرهزینه خواهد بود.

علاوه بر موارد ذکر شده ، تغییرات شرایط کشور فروشنده کالا از قبیل مسائل مربوط به ارز و انتقال آن و قوانین صادرات کالا و مسائل مربوط به اوضاع سیاسی و اجتماعی و اقتصادی نیز ممکن است مشکلات دیگری را به وجود آورد. به طور معمول ، انتظاراتی را که خریدار در ازای خرید کالا از خارج از کشور دارد ، عبارت است از حسن اجرای تعهدات ، مانند تولید در سطح بهتر و بارگیری و ارسال به موقع و تحویل کالا طبق شرایط توافق شده ، برای فروشنده نیز تضمین وصول بهای کالای ارسالی از اهمیت خاصی برخوردار است.

برای رسیدن به هدف های مذکور و رهایی از مشکلات و خطرات بازرگانی ، خارجی بانک ها خدمات مناسب و مطمئنی را برای تضمین انجام تعهدات طرفین ارائه می نمایند. بانک ها با شبکه گسترده در سطح جهان به صورت شعبه و نمایندگی و کارگزاری و با کارایی و تخصص مناسبی که در زمینة مالی و اعتباری دارند ، در تسهیل و رفع بسیاری از خطرات و مشکلات بازرگانی خارجی به وارد کنندگان کالا کمک کرده و با استفاده از روش های پرداخت بر اساس اعتبار اسنادی ، بهای کالای خریداری شده را بنا بر درخواست خریدار در ازای تحویل اسناد حمل کالای خریداری شده در اختیار فروشنده کالا قرار می دهند. چنین عملیاتی را که بانک ها انجام می دهند ، اعتبار اسنادی گویند.

تعریف اعتبار اسنادی : اعتبار اسنادی تعهد یک بانک برای پرداخت مبلغ معین به فروشنده کالا است. مشروط بر این که فروشنده اسناد مربوط به کالای خریداری را که حمل آن مورد تأیید قرار گرفته در مهلت مقرر ارائه نماید.

انواع اعتبار اسنادی

- اعتبار اسنادی برگشت پذیر : در این نوع اعتبار اسنادی ، بانک گشایش کنندة اعتبار و یا خریدار کالا در هر زمان قبل از سررسید می توانند به طور یک جانبه و بدون اطلاع قبلی اعتبار را باطل و یا شرایط آن را تغییر دهند. به عبارت دیگر ، این نوع اعتبار تابع نظرات خریدار بوده و فروشنده در صورتی چنین اعتباری را قبول می نماید که کاملاً به خریدار اعتماد داشته باشد.

- اعتبار اسنادی برگشت ناپذیر تأیید نشده : در این نوع اعتبار اسنادی بانک گشایش کننده و خریدار حق تغییر شرایط و یا ابطال اعتبار را بدون موافقت فروشنده نداشته و بر اساس اعتبار اسنادی مذکور ، یک رابطة بدهی بین بانک باز کنندة اعتبار و فروشنده ایجاد می شود که به محض تحویل اسناد کالای حمل شده ، وجه آن طبق شرایط مندرج در اعتبار به فروشنده پرداخت می شود. بنابر این ، استفاده از این نوع اعتبار اسنادی از نظر فروشنده از اطمینان بیشتری برخوردار است.

- اعتبار اسنادی برگشت ناپذیر تأیید شده : در این نوع اعتبار اسنادی علاوه بر تأیید بانک باز کنندة اعتبار ، بانک دیگری بنا به درخواست بانک بازکننده اعتبار تأیید می نماید که بهای کالای خریداری شده را در صورت تحویل اسناد ، به فروشنده پرداخت نماید. در واقع در این نوع اعتبار ، فروشنده برای دریافت وجه از تضمین دو بانک که یکی در کشور خریدار و دیگری در کشور فروشنده قرار دارد ، برخوردار می باشد.

شروع عملیات خرید خارجی

به منظور خرید کالا از کشور خریدار (وارد کننده) از طریق مکاتبه با فروشندة خارجی و یا مراجعه به نمایندة آن در داخل کشور مذاکرات لازم را به عمل می آورد و در صورت توافق ، فروشنده پیش فاکتور (پرو فرما) به خریدار ارسال می کند که در پیش فاکتور ، تاریخ تحویل ، تعداد ، قیمت ، نحوة پرداخت ، بارگیری و محل تحویل کالای خریداری شده قید شده است.

مراحل گشایش اعتبار اسنادی

برای گشایش اعتبار اسنادی مراحل زیر را باید طی کرد.

1-متقاضی (وارد کنندة کالا) با در دست داشتن پیش فاکتور (پروفرما) برای واریز ودیعه ثبت سفارش به بانک مراجعه می نماید. بانک در صورت مجاز بودن ورود کالا ، ودیعة ثبت سفارش کالا را بر اساس تعرفة کالا که توسط وزارت بازرگانی تعیین شده است ، به میزان 10 الی 100 درصد بهای پروفرما به نرخ شناور دریافت می کند و سند ودیعه را ممهور به مهر بانک می نماید. باید توجه داشت بهای پروفرما بر اساس ارزش C.I.F (به معنی قیمت تمام شده ؛ بیمه و کرایه حمل کالا می باشد) مورد محاسبه قرار می گیرد و در غیر این صورت اگر بهای پروفرما بر اساس ارزش F.O.B (به معنی تحویل کالا روی عرشه می باشد ؛ بیمه و کرایه حمل به عهدة خریدار است) باشد ، 20% به آن اضافه نموده و رقم جدید را مبنای محاسبه قرار می دهند و اگر بهای پروفرما بر اساس ارزش C.&.F (به معنی قیمت تمام شده و کرایه حمل کالا می باشد ؛ بیمه به عهدة خریدار است) باشد وارد کننده ملزم به بیمة کالا بوده و با ارائة بیمه نامه ، حق بیمه مذکور بر اساس نرخ شناور به دلار تبدیل خواهد شد.

2-متقاضی با در دست داشتن پروفرما و سند ودیعه به وزارت بازرگانی مراجعه نموده و با تکمیل فرم مخصوصی درخواست ثبت سفارش می نماید. درخواست مذکور پس از موافقت و درج شمارة هشت رقمی ، امضاء و مهر شده جهت ارائه به بانک درخواست کننده مسترد می شود ، درخواست مذکور از تاریخ تأیید دو ماه برای ارائه به بانک اعتبار دارد.

3-متقاضی با ارائة مجدد پروفرما و سند ودیعة ثبت سفارش و فرم درخواست ثبت سفارش به بانک ، طی فرمی تقاضای گشایش اعتبار اسنادی را می نماید. در این مرحله علاوه بر مدارک فوق ، ارائة بیمه نامه و تعهد ارزی نیز ضروری است.

4-بانک پس از دریافت مدارک مذکور ، مبلغ 40 ريال برای هر دلار به ارزش C.I.F پروفرما بابت حق ثبت سفارش(به جز کالای اساسی) از وارد کننده دریافت می دارد و نسخه ای از مدارک دریافتی را به ادارة بین الملل بانک و بانک مرکزی برای صدور موافقت لازم برای گشایش اعتبار اسنادی ارسال می کند.

5-پس از تأیید بانک مرکزی ، بانک مربوطه نسبت به گشایش اعتبار اسنادی اقدام کرده و مبلغ 2 در هزار ارزش C.I.F پروفرما را به نرخ شناور بابت کارمزد گشایش اعتبار اسنادی حداکثر به مدت 6 ماه از متقاضی دریافت می کند (2 در هزار برای مدت حداقل 4 ماه ، نیم در هزار برای هر یک از 2 ماه باقیمانده).

6-در این مرحله بانک با اخذ صد در صد ارزش C.I.F پروفرما به نرخ صادراتی از وارد کننده بابت سپردة اعتبار ، فروشنده را طی نامة کتبی یا تلکس از طریق کارگزار خود (کارگزار شعبه همان بانک یا بانک دیگری در کشور فروشنده می باشد که فروشنده می تواند به طور مستقیم با مراجعه به آن شعبه و یا بانک دیگر ، با بانک گشایش کنندة اعتبار ارتباط برقرار سازد) ، از گزارش اعتبار اسنادی آگاه می سازد.

7-فروشنده با اطلاع از گشایش اعتبار اسنادی ، نسبت به ارسال کالا به خریدار طبق شرایط اعتبار اقدام می نماید و اسناد حمل کالا را که شامل فاکتور یا صورت حساب فروش کالا ، برات اسنادی (برات اسنادی سندی است به ارزش بهای کالای ارسالی که توسط فروشنده صادر شده و با امضاء برات توسط خریدار ، وی متعهد پرداخت وجه آن در زمان دریافت اسناد (دیداری) و یا در آینده (مدت دار) می شود.) ، لیست بسته بندی ، گواهی مبدأ ، بارنامه و گواهی بازرسی است به کارگزار تحویل می دهد. کارگزار پس از بررسی و تطبیق اسناد با شرایط اعتبار ، وجه آن را به فروشنده پرداخت می کند و اسناد را به بانک گشایش کنندة اعتبار ارسال کرده ، تقاضای تأمین وجه پرداختی به فروشنده را می نماید.

معمولاً اسناد در دو نسخه و به فاصلة چند روز با پست جداگانه به بانک گشایش کنندة اعتبار ارسال می گردد ، تا در صورت مفقود شدن یک نسخه ، نسخة دیگر به بانک برسد.

8-بانک گشایش کنندة اعتبار با دریافت اسناد از کارگزار نسبت به تأمین وجه اعتبار اقدام کرده و موضوع رسیدن اسناد را بلافاصله به اطلاع خریدار می رساند و از وی می خواهد تا هر چه زودتر تسویه حساب نهایی اعتبار را از محل سپردة قبلی (و در صورت کسری ، تأمین کسری آن) انجام دهد.

9-در این مرحله بانک مبالغ اعتبار را به شرح زیر از محل سپرده و در صورت کسری ، تفاوت آن را از خریدار دریافت می نماید.

الف : ارزش کالا به نرخ صادراتی (ممکن است مجوز به نرخ شناور اخذ شده باشد ، در آن صورت به نرخ شناور خواهد بود).

ب : 10% مبلغ پروفرما به عنوان هزینة تأخیر از تاریخ پرداخت وجه توسط کارگزار به فروشنده تا تاریخ دریافت اسناد حمل کالا توسط بانک به نرخ صادراتی.

ج : 25% به عنوان هزینة تأخیر از تاریخ دریافت اسناد تا تاریخ وصول وجه اسناد نسبت به کسری وجه سپرده به نرخ صادراتی (در صورتی که سپرده مازاد داشته باشد ضمن استرداد آن به خریدار 25 % هزینة تأخیر فوق مورد نخواهد داشت).

د : هزینة تلکس و تلفن کارگزار در مواردی نظیر تأیید اعتبار یا تغییر شرایط اعتبار (مدت و مبلغ و… ).

10-پس از تسویه حساب نهایی ، بانک اسناد حمل را پشت نویسی کرده ، برای ترخیص کالا از گمرک (محلی که کالا تخلیه شده است) به خریدار تحویل می دهد تا پس از انجام تشریفات قانونی و پرداخت هزینه های گمرکی نسبت به ترخیص از گمرک و حمل به انبار خریدار اقدام به عمل آید. در این مرحله اظهار نامة گمرکی که به آن جواز سبز گمرکی نیز می گویند ، توسط گمرک صادر شده و یک نسخه در اختیار خریدار کالا قرار داده می شود. خریدار طبق تعهدی که به بانک سپرده ، اصل جواز سبز گمرکی و فتوکپی آن را به بانک ارائه می نماید و بانک بعد از رؤیت جواز سبز گمرکی و ممهور نمودن آن به مهر بانک و بایگانی کردن فتوکپی آن نسبت به استرداد ودیعة ثبت سفارش به وارد کننده اقدام می کند.

حسابداری اعتبارات اسنادی

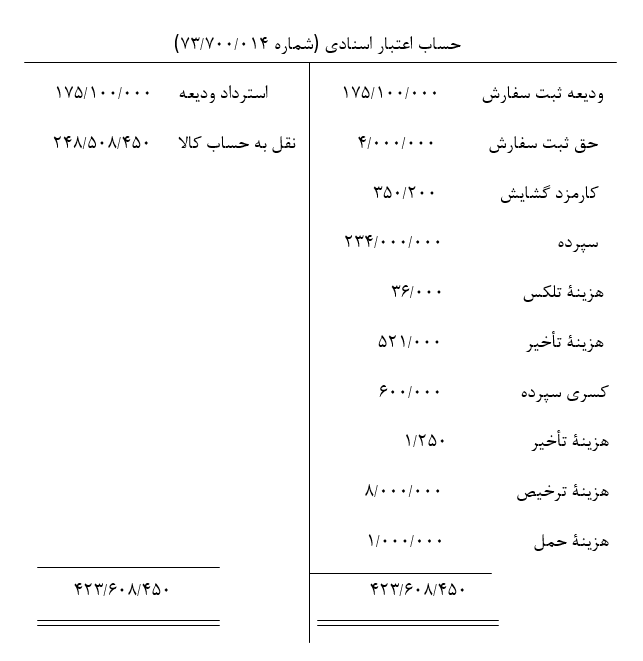

با گشایش اعتبار اسنادی توسط بانک شمارة مخصوصی به اعتبار اسنادی تعلق می گیرد که 3-حسابداری را به شرح زیر انجام می دهد :

1-در ازای تمامی پرداخت ها به بانک (ودیعه ، سپرده ، کارمزدها ، هزینه های تلفن و تلکس و هزینه های تأخیر) حساب اعتبار اسنادی بدهکار می شود (معمولاً بانک از حساب وارد کننده برداشت می نماید).

2-در ازای استرداد وجوهی از قبیل ودیعة ثبت سفارش یا مازاد سپرده ، حساب اعتبار اسنادی بستانکار می شود.

3-در ازای پرداخت های نقدی یا طی چک توسط صاحب مؤسسه بابت هزینة تلفن و تلکس ، هزینة حمل و بیمه و هزینه های گمرک و … حساب اعتبار اسنادی بدهکار می شود.

4-پس از تحویل کالا و اتمام عملیات اعتبار اسنادی ، حساب کالا (خرید کالا) بدهکار شده و حساب اعتبار اسنادی بستانکار می شود و بدین ترتیب حساب مذکور بسته می شود. به منظور یادگیری بهتر حسابداری اعتبارات اسنادی ، به مثال سادة زیر بدون استفاده از عواملی نظیر انواع ارز (شناور-صادراتی) و تغییرات نرخ برابری آنها توجه کنید.

مثال : در تاریخ 73.2.08 آقای نیک اندیش صاحب مؤسسه تجاری نیک اندیشان جهت ورود یکصد عدل پارچه از کشور چین پروفرما به ارزش 100.000 دلار بر مبنای CIF به بانک ارائه می نماید. عملیات زیر به ترتیب وقوع مربوط به ورود یکصد عدل پارچه می باشد.

73.02.10- برداشت مبلغ 175.100.000 ريال از حساب جاری آقای نیک اندیش بر مبنای 100% ارزش پروفرما بابت ودیعة ثبت سفارش.

73.02.16- آقای نیک اندیش با ارائة مدارک لازم نسبت به گشایش اعتبار اسنادی شمارة 73.700.014 بابت ورود کالای مذکور در بانک اقدام نمود و بانک مبالغ زیر را از حساب جاری وی برداشت نمود :

- 4.000.000 ريال بابت حق ثبت سفارش (40 ريال به ازای هر دلار ارزش پروفرما).

- 350.200 ريال بابت کارمزد گشایش اعتبار

- 234.000.000 ريال بابت سپردة اعتبار

- 36.000 ريال هزینة تلکس به کارگزار بابت اعلام گشایش اعتبار

73.04.28- بانک اطلاع داد که وجه اسناد در تاریخ 73.04.20 توسط کارگزار به فروشنده پرداخت شده است و اسناد مذکور نیز به بانک رسیده است. بانک مبلغ 521.000 ريال از حساب جاری آقای نیک اندیش بابت هزینة تأخیر واریز وجه اسناد برداشت نمود.

73.04.31- آقای نیک اندیش به بانک مراجعه و اسناد اعتبار را جهت ترخیص تحویل می گیرد و بانک مبالغ زیر را از حساب جاری وی برداشت می نماید.

- 600.000 ريال بابت کسری سپردة اعتبار جهت تأمین وجه اعتبارات اسنادی برای ارسال به کارگزار

- 1250 ريال هزینة تأخیر واریز کسری سپرده

73.5.15- با پرداخت 8.000.000 ريال وجه نقد بابت هزینه های گمرکی ، کالای وارده ترخیص می گردد.

73.05.16- با پرداخت 1.000.000 ريال وجه نقد بابت هزینه های حمل و تخلیة کالا به انبار مؤسسه تحویل داده می شود.

73.05.20- بانک با رؤیت جواز سبز گمرکی ، ودیعة ثبت سفارش را به حساب جاری آقای نیک اندیش واریز می نماید.

مطلوب است :

الف- ثبت عملیات فوق در دفتر روزنامه

ب – تنظیم حساب اعتبارات اسنادی در دفتر کل

ج – بستن حساب اعتبارات اسنادی در خاتمه عملیات.

حل :

73.02.10- حساب اعتبارات اسنادی 175.100.000

حساب بانک 175.100.000

برداشت بانک بابت ودیعة ثبت سفارش اعتبار اسنادی یکصد عدل پارچه

توضیح : ودیعه را می توان به جای حساب فوق (حساب اعتبارات اسنادی) در حساب ودایع دریافتی منظور نمود.

73.02.10- حساب اعتبارات اسنادی 4.000.000

حساب بانک 4.000.000

برداشت بانک بابت حق ثبت سفارش اعتبار اسنادی شماره 014/700/73

73.02.16- حساب اعتبارات اسنادی 350.200

حساب بانک 350.200

برداشت بانک بابت کارمزد گشایش اعتبار اسنادی شماره 73.700.014

73.02.16- حساب اعتبارات اسنادی 234.000.000

حساب بانک 234.000.000

برداشت بانک بابت سپردة اعتبار اسنادی شماره 73.700.014

73.02.16- حساب اعتبارات اسنادی 36.000

حساب بانک 36.000

برداشت بانک بابت هزینة تلکس اعتبار اسنادی شماره 73.700.014

73.04.28- حساب اعتبارات اسنادی 521.000

حساب بانک 521.000

برداشت بانک بابت هزینة تأخیر اعتبار اسنادی شماره 73.700.014

73.04.31- حساب اعتبارات اسنادی 600.000

حساب بانک 600.000

برداشت بانک بابت تأمین کسری اعتبار اسنادی شماره 73.700.014

73.04.31- حساب اعتبارات اسنادی 1.250

حساب بانک 1.250

برداشت بانک بابت هزینة تأخیر واریز کسری سپردة اعتبار اسنادی شماره 73.700.014

73.05.15- حساب اعتبارات اسنادی 8.000.000

حساب صندوق 8.000.000

پرداخت هزینه های گمرکی اعتبار اسنادی شماره 73.700.014

73.05.16- حساب اعتبارات اسنادی 1.000.000

حساب صندوق 1.000.000

پرداخت نقدی هزینة حمل و تخلیة اعتبار اسنادی شماره 73.700.014

73.05.20- حساب بانک 8.000.000

حساب اعتبارات اسنادی 8.000.000

واریزی به حساب بانک بابت ودیعة ثبت سفارش اعتبار اسنادی شماره 73.700.014

پس از تنظیم حساب اعتبارات اسنادی ، ماندة حساب مذکور در پایان عملیات بالغ بر 450/508/248 ريال می گرددکه قیمت تمام شدة یکصد عدل پارچه خریداری بوده و از حساب اعتبارات اسنادی به حساب کالا (خرید کالا) منتقل شده و حساب اعتبارات اسنادی بسته می شود. ضمناً در صورتی که خرید خارجی مربوط به خرید دارایی ثابت نظیر ماشین آلات باشد در پایان عملیات ، ماندة حساب اعتبارات اسنادی به حساب همان دارایی ثابت منظور می گردد.

73.05.20- حساب کالا 248.508.450

حساب اعتبارات اسنادی 248.508.450

بابت بستن حساب اعتبار اسنادی شماره 73.700.014 مربوط به ورود یکصد عدل پارچه

تنظیم حساب :

سلام . ثبت آخر مربوط به استرداد ودیعه ثبت سفارش هست . ۸،۰۰۰،۰۰۰ مفهوم نیست . فک می کنم باید ۱۷۵،۱۰۰،۰۰۰ باشه